Faiz altının önünü kesemeyecek!

Evrim KÜÇÜK

Gelişmiş ekonomilerde yüksek enfl asyon ve Omicron varyantının süratle yayılmasının yarattığı tasalar altın fiyatında ivmeyi engelliyor. Fed’in mart ayı toplantısı sonrasında mayıs ayına kadar faiz artırımına gideceği istikametinde beklentiler ons altın fiyatlarının güç kazanmakta zorlanmasına yol açıyor. Finans piyasaları araştırma şirketi Zeal LLC’nin kurucusu Adam Hamilton ise altının yine parlamaya başlayacağını savunuyor.

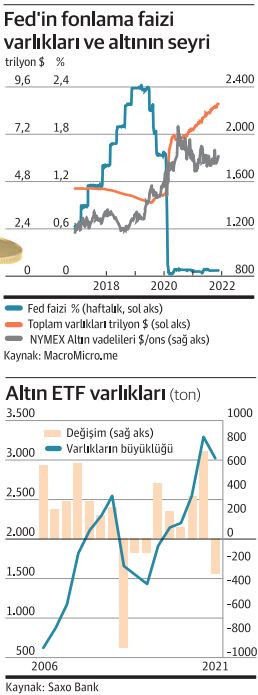

Hamilton, Fed’in mali sıkılaştırmasının piyasaya 2019’dan bu yana pompalanın paranın azalacağı manasına gelmediğini hatırlatıyor. Ekim 2019’dan bu yana Fed tarafından piyasalara enjekte edilen 4.84 trilyon doların yaratacağı enflasyonun altının cazibesini artıracağını söyleyen Hamilton’a nazaran, faiz artışları altının önünü kesemeyecek. Enfl asyonla gayret için yeni bir faiz artırımı döngüsü yaklaşıyor fakat Hamilton, “Fed faiz artırımı döngüleri altın için bir tehdit oluşturmuyor, zira 1971’den bu yana şahit olduğumuz faiz artışı döngülerinin kimilerinde altın güçlü yararlar elde etti. Yükselen oranlar borsalara satış getirip altını talebini körükleyebilir” diyor. Fed’in para siyasetini sıkılaştırmasının ve faiz artışlarının neden altını engelleyemeyeceğini Zeal LLC’nin kurucusu Hamilton şöyle anlatıyor:

■ Yatırımcılar Fed’in faiz artırımlarının altını düşürme eğiliminde olduğunu varsayar. Zira faiz artışı dolara yönelimi artırır. Lakin tarihî olarak altın, Fed faiz artırım döngüleri sırasında nitekim yeterli bir performans gösterdi. Son faiz artışı döngüsü Aralık 2015’ten Aralık 2018’e kadar sürdü, Fed federal fonlama oranını toplam 225 baz puan olacak formda üst üste 9 defa artırdı, lakin altın tekrar de tırmandı. Kelam konusu periyotta ons altın yüzde 17 prim yaptı.

■ Altının 1971’den bu yana faiz artırım döngülerindeki performans tahliline bakalım: Üstte bahsettiğimiz 12’inci hariç, 11 faiz artırımı devrinde altın ortalama yüzde 26.9 yarar elde etti. Bu periyotların 6’sında çok daha başarılı bir görünüm sergileyen altın, bunların her birinde ortalama yüzde 61 yükseliş sağladı. Altın geri kalan 5 faiz artışı devrinde gerileme gösterdi. Düşüş ise ortalama yüzde 13.9 idi. Altının faiz artışı periyotlarındaki performansı iki temel faktöre bağlı; bu döngülere nasıl bir fiyatlanma ile girdiği ve Fed’in ne kadar süratli sıkılaşmaya gittiği. Nispeten düşük fiyat ve kademeli artış devirlerinde altın daha âlâ görünüm sergiliyor.

■ Fed’in 13’üncü faiz artırma ortamında her iki seçenek de geçerli. Altın, Ağustos 2020’deki 2,062 dolarlık doruğuna kıyasla nispeten düşük düzeyde kalıyor ve çok alımdan uzak. Fed, kırılgan borsalarda yıkım yaratmakla suçlanmaktan korkuyor, bu yüzden süratli bir faiz artışına gitmesi beklenemez. Her bir toplantıda çeyrek puanın üzerinde artışa gidilmesi ya da FOMC toplantı takvimine uymadan faiz artırılması ‘hızlı’ olarak nitelendirilebilir.

■ Fed’in faiz artırımları altın fiyatını artırabilir zira yüksek faiz ortamında borsalar düşüş eğilimi gösteriyor. Pay senetleri Fed’in sıkılaşma periyotlarında gerilerken, portföylerin çeşitlendirmesi için altın yatırım talebi artıyor.

Fed dolar seli yarattı, fiyatı 2.980 dolar olmalı

Fed dolar seli yarattı, fiyatı 2.980 dolar olmalı

■ Fed 3 büyük mali genişleme atağı sonrasında Ekim 2019’da muslukları tekrar açarak 4’üncü nakdî genişlemeye (QE4) start verdi. Mart 2020’de pandemiyle gayret gayesiyle Fed’in bastığı para muazzam düzeylere yükseldi. Fed, o vakitten bu yana geçen 22 ayda 4.63 trilyon dolarlık tahvil alımı yaptı. ABD iktisadına saçılan para Fed’in bilançosunu yüzde 111.4 daha yüksek bir düzeye çıkardı! Bu dolar tufanı, o vakitten beri şiddetli enfl asyonunu körükledi.

■ Altın her vakit kesin enfl asyon müdafaası olmuştur, zira arz artışı hudutlu bir metaldir. Global altın madenciliği arzı, enfl asyon oranlarının çok gerisinde artıyor. Piyasaya sürülen tüm yeni para hudutlu ölçüde altın için rekabet ediyor ve bu da altını cazip kılıyor.

■ Mali büyüme, Mart 2020’deki pay senedi paniğinden sonra daha da arttı. Altının 2020 ortasındaki yüzde 40.0’lık büyük yükselişi, yeni ortaya çıkan Amerikan Doları selinin yansımasıydı. 2021’de ise altın çok geride kaldı. Kelam konusu para akışıyla bir istikrara oturması için altının önümüzdeki yıllarda çok daha yüksek düzeylere çıkması gerekiyor.

■ QE4’ün 26.5 ayı boyunca, Fed’in bilançosu yüzde 122.5 yükseldi yani 4.84 trilyon dolar artarak 8.75 trilyon dolara ulaştı. Artık Fed’in devasa bilançosunu yansıtmak için altının çarpıcı bir biçimde yükselmesi gerekiyor. QE4 başlamadan bir yıl evvel Fed’in bilançosu ortalama 3.9 trilyon dolardı. Artık bunun 2.2 katı arz var. Bu altının görünümü için güçlü bir boğa sinyali veriyor.

■ QE4 öncesindeki yıl altın ortalama 1.337 dolardı. Bu devasa yeni para seliyle orantılı olarak yükselmesi için altının 2.980 dolara gelmesi gerekiyor. Bu sayı ise altını son haftalarda fl ört ettiği 1.800 dolar bandının çok üzerinde.

■ Fed’in varlık alımlarını azaltması, piyasadaki paranın daraldığı manasına gelmiyor. Yalnızca varlık alım suratı yavaşlıyor. Yani QE4 ile piyasaya gelen para çıkmıyor.