Altın bilmecesi 2022’de çözülecek mi?

Evrim KÜÇÜK

Bu yıl global ekonomik toparlanmaya ait optimistlik ons altını 2020’deki yüksek düzeylerinden geri çekilmeye zorladı ancak pandemi öncesi düzeylerinin üzerinde kalmasını sağladı. Tekrar de enflasyona karşın beklenen seviyede artmayan ons altın, ne tarafa gideceği bilmecesinin çözülemediği bir yıl geçirdi. Sarı metalin gelecek yıla ait görünümü ise birçok faktöre bağlı. Gelecek yıl beklenen daha yüksek faiz oranları, yükselen tahvil getirileri ve daha güçlü dolar ortamı sarı metal için baskı ögesi olabilir. Öte yandan, jeopolitik riskler ve COVID-19’un tekrar canlanması inançlı liman alımlarını tetikleyerek altının cazibesini artırabilir.

Ons altın son günlerde kritik bir eşik olarak görülen 1.790 dolar düzeyine yakın hareket ediyor. 1.790 doların üzerine çıkılması durumunda 1.815 dolara kadar hareket alanı bulunuyor lakin yılın son günlerinde manalı bir fiyat hareketi yaşanması beklenmiyor. 2022’de ise fiyatlara istikamet verebilecek çokça senaryodan bahsediliyor. Senaryoların başrolünde ise Fed var. Altın fiyatları haziran ayından bu yana daha yatay bir model benimsemiş görünüyor. ABD’nin para siyasetinin seyrine nazaran olumlu senaryoda, altın için değerli bir üst taraflı maksat fiyat 1.950 dolar. Bununla birlikte, doların kalıcı gücü ve faiz oranlarında artış eğilimi göz önüne alındığında, 2022’ye hakikat aşağı taraflı riskler fiyat beklentisini 1.680 dolarlık bölgeye çekebilir.

Pay senetlerinde rotasyon pahalı metallere girişi artırabilir

Ons altın için olumlu tarafta yer alan Metalla Royalty yöneticisi E.B. Tucker, Kitco News’a yaptığı açıklamada, 2022’de spekülatif paranın piyasalardan çekilebileceğini söylüyor. 2022’de rotasyon yaşanacağını ve paranın pay senedi piyasalarından çıkacağını öngören analist, sermayenin bedelli metallere yönelmesini bekliyor. Celsius Network CEO’su Alex Mashinsky de 2022’in gerek Omicron gerekse Fed’in mali sıkılaştırma talihinin artmasından kaynaklanan yüksek oynaklık yılı olacağını düşünüyor. “Önemli olan, hangi ekonomik senaryonun en mümkün olduğuna bakmak ve buna nazaran hareket etmek” diyen Mashinsky, “Enflasyon denetimden çıktığı için oynaklık varsa altın ve Bitcoin inançlı varlıklar haline gelecektir. Lakin, tek haneli enflasyonumuz varsa ve Fed bununla gayret ediyorsa, o vakit tüm varlıklar sahiden kıymet kaybedecek” diyerek ekliyor: “Ancak tam aykırısı Fed enflasyonun bir sorun olmadığına karar verirse ve daha uzun müddet dayanabilirlerse, o vakit tüm varlık fiyatları artacaktır. Bu yüzden, burada birkaç senaryomuz var dikkatli bir biçimde izlemeliyiz” sözlerini kullanıyor.

Jeopolitik riskler ve COVID-19 altını kurtarabilir

Jeopolitik tansiyonlar ekseriyetle global piyasaları korkutabilir, riskten kaçınma hissini tetikleyebilir ve inançlı liman talebini artırabilir. Altın, son vakitlerde jeopolitik tansiyonlara karşı biraz reaksiyonsuz olsa da, 2022’de daha olumsuz hal alabilecek birkaç kalıcı tehlike var. Örneğin birçok coğrafyada askeri tansiyon tırmanıyor. Rusya, Ukrayna hududuna asker konuşlandırıyor. Bu ortada Çin, Tayvan yakınlarındaki askeri güçlerini artırıyor, ABD ve İran, Tahran’ın nükleer programı konusundaki müzakerelerinde ortak bir taban bulamıyor üzere görünüyor. Virüs cephesinde, Omicron varyantının ortaya çıkması, pandeminin bitmekten çok uzak olduğunu gösterdi. Mevcut aşıların Omicron’a yahut gelecekteki öbür varyantlara karşı etkisiz olduğu kanıtlanırsa, global ekonomik toparlanma raydan çıkabilir. Bu nedenle, hükümetler 2022’de yeni kısıtlamalar getirirse, riskten kaçınma tekrar yükselecek ve altının inançlı liman cazibesini artırabilir.

Fed siyaseti altın için kritik

Uzmanlara nazaran 2022’de ise altın fiyatının en kıymetli itici güçlerinden biri Fed siyaseti ve bunun başta ABD doları üzerindeki tesiri olacak. ABD iş piyasası 2021’de hayli güçlü bir halde toparlanırken ve artan enflasyon siyaset yapıcıları rahatsız etmeye devam ederken, Fed siyasetin daha süratli olağanlaştırma yoluna girdi ve agresif bir faiz artırımına işaret etti. Fed’in bu atağı , euro ve yen üzere nispeten daha gevşek para siyasetlerine bağlı para ünitelerine kıyasla doları daha alımlı hale getirebilir. Altın çoğunlukla dolar cinsinden süreç gördüğünden, yükselen dolar öbür para ünitelerinin satın alma gücünü azaltabilir ve değerli metale talebi azaltabilir.

Gerçek getiriler takviye mi köstek mi?

2021’de yatırımcıların odağını ABD’de Hazine Enflasyon Muhafazalı Menkul Değerlere (TIPS) kaydırmaları nedeniyle altın, enflasyondan korunma aracı rolünden yararlanmayı başaramadı. Sarı metalin tersine, TIPS sadece artan enflasyona karşı muhafaza sağlamakla kalmıyor, tıpkı vakitte enflasyon yükseldikçe artan bir kupon ödemesi yapıyor. Önümüzdeki yıl merkez bankalarının devlet tahvili getirilerini artıracak olan faiz artırımına gidebilir. Fed’in faiz oranlarını artırması ve enflasyonun sürat kesmesi halinde, gerçek getiriler olumlu bölgeye geçebilir. Müspet yahut en azından artan gerçek getiriler altın talebine gölge düşürebilir.

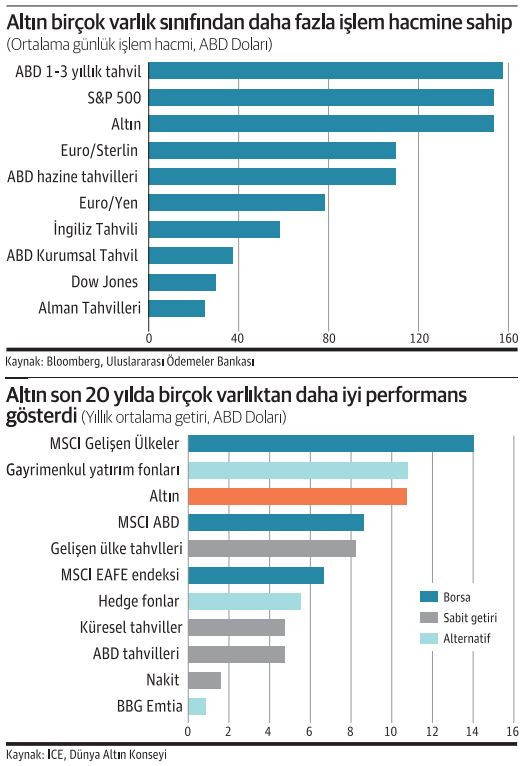

“Altın stratejik önemde”

Dünya Altın Kurulu son raporunda altının portföylerde stratejik değere sahip olduğuna dikkat çekti. 1971 yılından bu yana altının pay senedi piyasalarıyla başa baş gittiği, tahvil piyasalarından ise daha âlâ performans gösterdiği belirtilen raporda, son 20 yılda altının birçok varlık sınıfından daha uygun performans gösterdiği de vurgulanıyor. Rapora nazaran, son 20 yılda altına global yatırımcı talebi yıllık ortalama yüzde 15 artış gösterdi.