Tarım piyasalarında artık dönüş yok!

Evrim KÜÇÜK

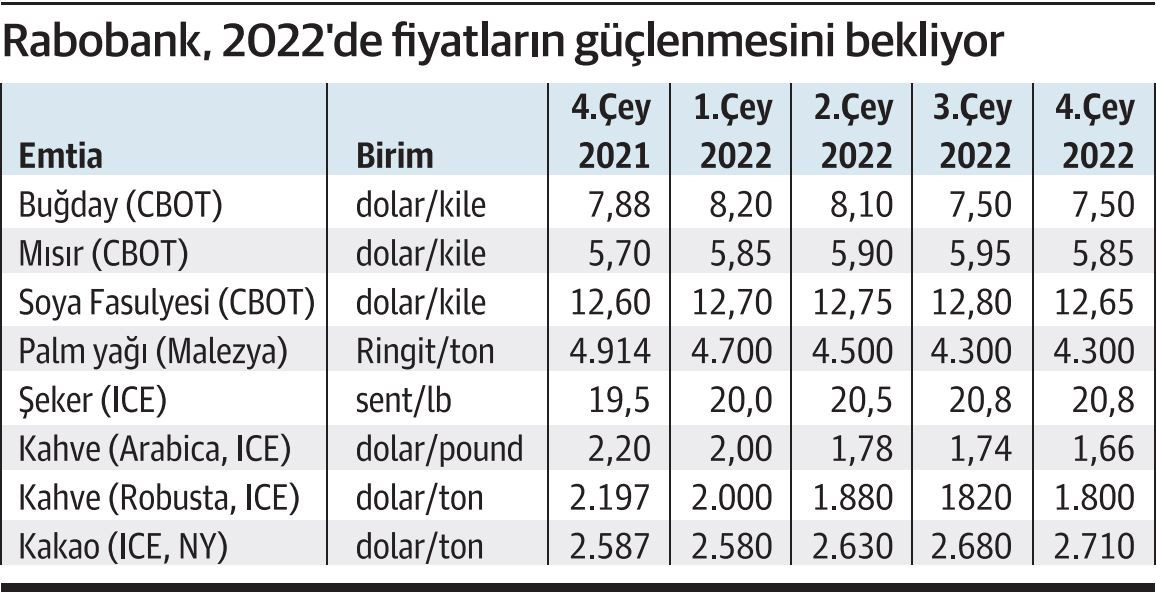

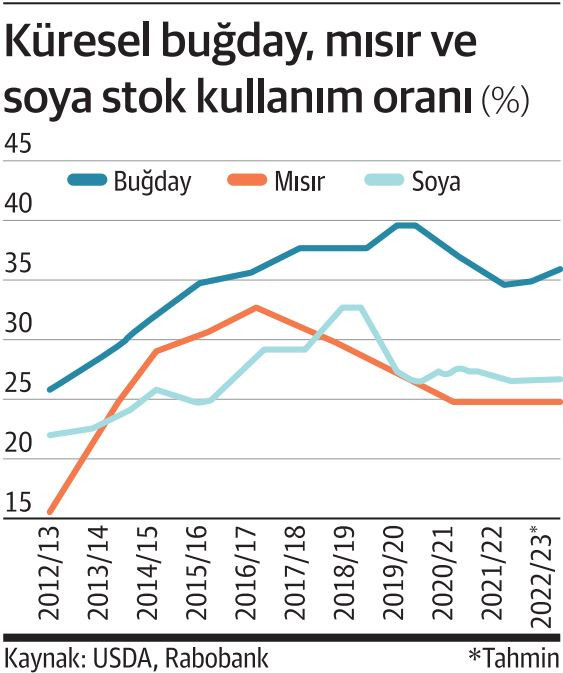

Dünya hala pandeminin ekonomik ve toplumsal sonuçlarıyla gayret ediyor. COVID-19 üretim ve talep istikrarlarını tekrar şekillendirdi ve emtia piyasalarının tarafını tayin etti. 2021’de dünyada tarım eserleri fiyatları yüzde 20’den fazla arttı. Yeni yıl kapıda ve fiyatların 2022’de tarafının nereye gideceği merak konusu. Finans kuruluşlarına nazaran ziraî emtia fiyatlarının pandemi öncesi düzeylere dönmesi mümkün görünmüyor. 2022’de bilhassa mısır, kakao ve şeker fiyatlarında sert yükselişlerin sürebileceği kestirim ediliyor. Buğday ve palm yağı da üst istikametli baskı altında kalmaya devam edecek eserler ortasında gösteriliyor.

Pandemi kaynaklı arz-talep değişimlerinin yanında fiyatları birçok faktörün tesiri altında. Birçok coğrafyada çok yağışlar, kuraklık ya da don üzere hava olayları mahsulü vurdu. Güç maliyetindeki artış, biyoyakıt talebindeki büyüme, gübre fiyatlarındaki rekor düzeyler, işgücü sorunu fiyatların son yılların en yüksek düzeylere yükselmesine neden oldu. Yükselen fiyatların artırdığı panik alımlar ve stok tutma eğilimi de fiyatları besledi. Bu durum nakliye fiyatlarındaki artışla aslında gerilim altındaki tedarik zincirleri üzerindeki baskıyı artırdı. Tarım bankacılığı uzmanı Rabobank, ‘Tarımsal Emtia Piyasaları Görünümü 2022’ raporunda besin fiyatlarının yeni yılda pandemi öncesine dönmesinin mümkün görünmediğini söylüyor.

Bankanın raporunda, “2022’de COVID kaynaklı kısıtlamalar azalacak lakin ziraî emtia fiyatlarında normalleşmeden uzak bir görünüm var. Bu alandaki enflasyon ‘geçici’ değil. Birçok ziraî emtia yeni yıla düşük stokla giriyor, bu da piyasalarda volatiliteye yol açacaktır” deniliyor. Raporda, emtia fiyatlarının enflasyon tarafından desteklenmesi nedeniyle, besin fiyatlarının 2022’de beş yahut on yıllık ortalamalara geri dönmesinin muhtemel görülmediği tabir ediliyor.

La Nina, artan maliyetler ve ihracat kısıtlamaları yeniden gündemde

2022’de tarım piyasalarının görünümünü şekillendirebilecek gelişmeler raporda şöyle özetleniyor:

● ABD: Yeni yılda ABD’nin kuzey ve orta kesitlerinde beklenen kuraklık ile yüksek gübre maliyetlerinin olumsuz tesirleri bir ortaya gelerek buğday ve mısır üretimini azaltabilir. Artan biyodizel ve etanol talebi de soya yağı ve mısır arzı üzerinde baskı yaratabilir.

● Avrupa: Düşük buğday stokları ve artan girdi maliyetleri, en büyük tahıl ihracatçılarından Avrupa’nın satışlarını kısıtlayabilir.

● Rusya: Buğdayda ‘süper güç’ olarak tanımlanan ülkedeki ihracat vergileri yurtdışı satışları üzerinde baskı yaratarak yüksek fiyatları dizginlemek için arz takviyesi sağlanmasını engelleyebilir.

● Çin: Ülkenin dev tahıl ithalatının devam etmesi ve global arz üzerinde baskı oluşturmaya devam etmesi bekleniyor.

● Brezilya ve Arjantin: Bu ülkelerin güney kesitlerine kuraklık getiren La Nina hava olayı tekrar devrede. La Nina; Brezilya ile Arjantin’de soya fasulyesi, mısır, pamuk, şeker ve kahve üzere eserlerin için risk yaratıyor.

●Afrika ve Ortadoğu: Besin enflasyonu Afrika ve Ortadoğu ülkeleri için önemli bir hal almaya başladı. Bu bölgelerde toplumsal huzursuz mümkünlüğü güçleniyor.

Ziraî eserlerin 2022 görünümü

Ziraî eserlerin 2022 görünümü

■ Buğday: ABD’de üretimin La Nina baskısı hissetmesi ve Rusya’da üretimin yüksek ihracat vergisi nedeniyle baskılanması fiyatlara yükseliş olarak yansıyabilir. Başka taraftan Arjantin de iç piyasada fiyatları dizginlemek maksadıyla buğday ihracatına vergiyi gündemine alabilir. Ayrıyeten petrol ihracatından elde ettiği gelirleri artan Ortadoğu ülkeleri alımlarını artırabilir. Bu türlü bir senaryoda buğday fiyatları 2022’de kile başına 10 dolara çıkabilir.

■ Mısır: CBOT’da mısır fiyatlarının, bu yıla nazaran daha ölçülü olmakla birlikte, 2022’de yükselmesi bekleniyor. ABD’nin akabinde ikinci büyük ihracatçı Brezilya’da üretimin yıllık bazda yüzde 18 gerilemesi, 2022’nin birinci yarısında talebin karşılanmasını güçleştirebilir. Fiyatların 2022’de kile başına 6.50 dolara yakın seyretmesi beklenebilir.

■ Palm yağı: 2021/22’de bitkisel yağ piyasası açık vermeyi sürdürecek. Bu da yeni yılda palm yağı fiyatlarını destekleyecek. Fiyatların 2021’e nazaran yüzde artarak ton başına 4.425 dolardan süreç görmesini bekliyoruz. Fakat en önemli üreticiler Malezya’da işgücü derdinin büyümesi ve Endonezya’da biyodizel tüketiminin artması halinde fiyatların ortalama 5.225 tona çıkması mümkün.

■ Soya: 2021’deki büyük rallinin 2022’de tekrarlanması beklenmiyor. Fiyatların esasen çok yüksek düzeylere gelmiş olması, talebin yavaşlaması fiyatlarda yeni bir sıçramayı engelleyebilir. Temel senaryo fiyatların 2022’de kile başına 12.50 dolar ile 13.00 dolar ortasında seyretmesi. Fiyatlar için en kıymetli tetikçi La Nina olabilir. Üretimin La Nina tarafından baskılanması halinde 14.25 dolara yanlışsız çıkış yaşanabilir.

■ Kahve: 2020/21 devrinde 13 milyon çuval fazla veren global kahve piyasasında 2021/22 döneminde 5.2 milyon çuval açık oluştu. Yani verilen açık, verilen fazladan daha ölçülü. Bu yıl yaşanan fiyat artışlarının üretim ezasından fazla konteyner sıkışıklığına karşı önlem olarak panik alımlarının bir sonucu olduğunu düşünüyoruz. Brezilya’nın üretiminin 2023/34 devrine kadar baskı altında kalabilir lakin artan fiyatlardan faydalanmak isteyen Kolombiya üzere ülkelerin üretimindeki artış temel senaryomuza nazaran fiyatları 2022 sonunda pound başına 1.66 dolarda tutacak. Lakin yüksek gübre maliyetleri ve La Nina’nın üretimi baltaladığı senaryoda fiyatlar 2022 ortasında 2.50 dolar civarında öngörülüyor.

■ Kakao: Bu piyasada azalan üretime rağmen artan talep var. Fiyatlarda gelecek 12 ayda fiyatlar üst istikametli hareket edebilir. 2021/22’de global kakao piyasasında 128 bin ton açık bekliyoruz. 2022/23’de ise talep tarafında nakliye sıkıntılarının hafifl emesiyle yüzde 2.3 artış görülecek. Bu yılın üçüncü çeyreğinde New York’ta 2.519 dolar/ton olan fiyatların 2022’nin son çeyreğinde 2.700 doları aşmasını bekliyoruz.

■ Şeker: ICE’de yılın birinci çeyreğinde ortalama 15.5 sent/lb düzeyinden süreç gören şeker, 2022’de yükselişini sürdürecek. 2022’nin son çeyreğinde beklentimiz 20.8 sent. Bu piyasada arka arda iki devirdir açık veriliyor. 2021/22’de 2.3 milyon ton olan açık fazla büyük olmasa da boğa bir görünüm oluşturuyor. Özelikle Brezilya’da artan etanol fiyatları şeker talebini artıyor. Ayrıyeten tedarik zinciri meseleleri da fiyatlara da dayanak olmaya devam edecek üzere duruyor.